Calculer les intérêts d’un prêt immobilier est une étape majeure pour tout emprunteur souhaitant gérer efficacement ses finances. Comprendre comment ces intérêts sont déterminés vous permet de prévoir vos mensualités, d’optimiser le coût total de votre prêt et de mieux négocier avec les institutions financières.

Nos courtiers en prêt immobilier vous présentent les différentes méthodes de calcul des intérêts et les facteurs qui influencent ces calculs. Que vous envisagiez d’acheter votre première maison ou d’investir dans un bien locatif, cette connaissance vous sera précieuse.

Qu’est-ce que les intérêts d’un prêt immobilier ?

Les intérêts d’un prêt immobilier représentent le coût que l’emprunteur paie à la banque en échange de l’argent prêté pour l’achat d’un bien immobilier. Ceux-ci sont calculés sur la base du montant emprunté et du taux d’intérêt appliqué par la banque. Les intérêts sont généralement payés mensuellement en même temps que le remboursement du capital emprunté.

Différence entre taux nominal et TAEG (Taux Annuel Effectif Global)

- Taux nominal : Il s’agit du taux d’intérêt de base appliqué au prêt. Ce taux ne prend en compte que les intérêts dus sur le capital emprunté, sans inclure les frais annexes ;

- TAEG (Taux Annuel Effectif Global) : Le TAEG est un indicateur plus complet du coût total du prêt. Il inclut non seulement le taux d’intérêt nominal, mais aussi tous les frais associés au prêt (frais de dossier, assurances, garanties, etc.). Le TAEG permet de comparer plus facilement les offres de prêt entre elles, car il reflète le coût total du financement.

Les différents types de taux d’intérêt

Avant de calculer les intérêts de votre prêt immobilier, vous devez comprendre les différents types de taux d’intérêt disponibles. Ces taux peuvent grandement influencer le coût total de votre emprunt et votre capacité de remboursement.

Taux fixe

Comme son nom l’indique, le taux fixe reste constant tout au long de la durée du prêt. Cela signifie que vos mensualités ne changeront pas, offrant ainsi une stabilité financière et une prévisibilité pour le budget de l’emprunteur. Ce type de taux est souvent préféré pour sa sécurité, surtout lorsque les taux d’intérêt du marché sont bas.

Taux variable

Le taux variable, également appelé taux révisable, peut fluctuer en fonction des indices de référence du marché, comme l’Euribor. Vos mensualités peuvent donc varier à la hausse ou à la baisse en fonction des variations de ces indices. Ce type de taux peut être avantageux si les taux d’intérêt du marché baissent, mais il comporte également un risque si les taux augmentent.

Cela vous permet parfois de bénéficier de taux plus intéressant en début de prêt, et pour un premier investissement ayant vocation à être revendu, cela peut être pertinent. Par contre, il faut veiller à avoir un taux capé.

Taux mixte

Le taux mixte combine les caractéristiques des taux fixe et variable. Souvent, il commence par une période à taux fixe (par exemple, les 5 premières années) puis devient variable par la suite. Cela offre une certaine stabilité initiale tout en permettant de bénéficier de potentiels ajustements de taux plus tard. Ce type de taux peut convenir aux emprunteurs qui souhaitent un compromis entre sécurité et flexibilité.

Méthodes de calcul des intérêts

Méthode des intérêts simples

La méthode des intérêts simples consiste à calculer les intérêts uniquement sur le capital initial emprunté. La formule de calcul est : Intérêts = Capital x Taux x Durée.

Cette méthode est souvent utilisée pour les prêts à court terme ou les emprunts avec des périodes de remboursement fixes.

Méthode des intérêts composés

Avec la méthode des intérêts composés, les intérêts sont calculés sur le capital initial ainsi que sur les intérêts accumulés des périodes précédentes. La formule de calcul est : Montant total = Capital x (1 + Taux/Fréquence) FréquencexDurée

Cette méthode est utilisée pour les prêts immobiliers à long terme, car elle reflète mieux la croissance des intérêts au fil du temps.

Exemple de calcul taux d’intérêt

Supposons que vous contractiez un prêt immobilier de 200 000 € à un taux fixe de 3 % sur 20 ans.

Étapes pour effectuer le calcul :

1. Calculer les intérêts annuels :

Intérêts annuels = Capital x Taux

Intérêts annuels = 200 000 € x 3 % = 6000 €

2. Calculer les intérêts mensuels :

Intérêts mensuels = Intérêts annuels/12

Intérêts mensuels = 6000€/12 = 500 €

3. Calculer les mensualités :

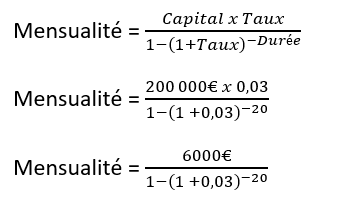

Utilisez la formule des mensualités d’un prêt à taux fixe :

4. Effectuer le calcul final :

Utilisez une calculatrice de capacité d’achat pour obtenir la mensualité exacte. Vous trouverez généralement un montant approximatif autour de 1 109,79 € par mois.

5. Calculer le coût total des intérêts sur la durée du prêt :

Coût total des intérêts = Mensualité x Durée en mois – Capital

Coût total des intérêts = 1109,79€ x 240 – 200 000€

Coût total des intérêts = 266 349, 60€ – 200 000€

Coût total des intérêts = 66 349,60€

Cet exemple pratique vous montre comment calculer les intérêts et les mensualités pour un prêt immobilier à taux fixe, vous permettant ainsi de mieux comprendre et planifier vos remboursements.

Conseils pour optimiser le coût des intérêts

Afin d’optimiser le coût des intérêts de votre crédit, nos courtiers vous proposent leurs trois conseils majeurs !

Négocier le taux d’intérêt

Pour réduire le coût total de votre prêt, vous devez négocier le taux d’intérêt avec votre banque. Comparer plusieurs offres et faire jouer la concurrence peut vous aider à obtenir un taux plus favorable. Une légère réduction du taux peut entraîner des économies significatives sur la durée du prêt.

Sachez que les experts Plurifinances ont l’habitude de négocier avec les institutions bancaires afin de vous offrir le meilleur taux !

Choisir la bonne durée de prêt

Opter pour une durée de prêt plus courte peut réduire le montant total des intérêts payés, même si cela augmente vos mensualités. Évaluez votre capacité de remboursement pour trouver un équilibre entre des mensualités abordables et un coût total d’intérêt réduit.

Faire des remboursements anticipés

Rembourser une partie du capital de manière anticipée peut réduire le montant des intérêts à payer. De nombreuses banques permettent des remboursements anticipés sans pénalité, mais il est important de vérifier les conditions spécifiques de votre contrat de prêt.

Obtenez le meilleur taux sur votre prêt immobilier avec Plurifinances

Trouver le meilleur taux pour votre prêt immobilier peut faire une énorme différence dans le coût total de votre emprunt. Chez Plurifinances, nos experts sont là pour vous accompagner dans chaque étape de votre projet, de la négociation des taux à l’optimisation de vos conditions de prêt.

Avec une connaissance approfondie du marché et une approche personnalisée, nous nous engageons à vous obtenir les meilleures conditions possibles. N’attendez plus, contactez Plurifinances dès aujourd’hui et réalisez votre projet immobilier en toute sérénité, avec la certitude d’avoir le meilleur taux.